+36-30-328-

info@

Az elmúlt évek során Magyarország hitelminősítése javuló pályára állt, mely tendencia tavaly is folytatódott: az S&P és Fitch is pozitívra változtatta hazánk hitelminősítési kilátását. A hitelminősítők kommunikációja és módszertana alapján az elmúlt évek javuló besorolását alapvetően a külső sérülékenységünk csökkenése és a fiskális mutatók javulása, valamint a gazdasági növekedés erősödése magyarázta. Előretekintve a Fitchnél a nettó külső adósság folytatódó csökkenése, valamint a dinamikus GDP-növekedés fennmaradása, az S&P-nél az állami kamatkiadások mérséklődése és a pénzügyi rendszer további erősödése, míg a Moody's-nál a devizaadósság csökkenése és az intézményi hatékonyság növekedése eredményezheti a besorolás újbóli javulását.

Az európai szuverénválság akut szakaszának lecsengése után a hazai növekedési mutatók erősödésnek indultak, miközben a gazdaságpolitikai intézkedések hatására Magyarország külső sérülékenysége csökkent és fiskális mutatóink is fenntartható módon javultak. Mindezen folyamatok hozzájárultak a magyar hitelminősítés pozitív tendenciájához is, melynek dinamikája régiós összevetésben is kedvező volt (1. ábra). A régiós országok közül az elmúlt években Románia hitelminősítési pályája tekinthető még enyhén javulónak, illetve a Fitch pozitívra változtatta Csehország stabil kilátását tavaly szeptemberben. Ugyanakkor a többi régióbeli ország hitelminősítési besorolása romlott az elmúlt öt évben. Általánosságban is megállapítható, hogy a régióban a magasabb hitelminősítési besorolással rendelkező országok rontottak, míg az alacsonyabb besorolással rendelkezők javítottak besorolásukon, azaz a hitelminősítések konvergáltak.

A három meghatározó hitelminősítőnél az elmúlt évekbeli felminősítések közös magyarázatát főként a külső sérülékenység csökkenése (pl. nettó külső adósság, folyó fizetési mérleg) és a fiskális mutatók (pl. államadósság, költségvetési hiány) javulása, valamint a gazdasági növekedés erősödése jelentette. Az egyes intézményeknél a következő folyamatok válthatták ki az elmúlt évek besorolást javító döntéseit:

A Fitch lépéseinek részletes elemzése (Ligeti, 2015a) alapján az intézet kiemelt figyelemmel követi hazánk államadósság és külső adósság mutatóinak tendenciáját, illetve GDP-növekedési és költségvetési egyenleg kilátásait. A 2016. májusi felminősítés (FitchRatings, 2016) és a tavaly novemberben pozitívra javított kilátás (FitchRatings, 2017) kommunikációjában a Fitch is ezeket a tényezőket, azaz a jelentősen csökkenő nettó külső adósságot, az erős folyó fizetési mérleg többletet, valamint a csökkenő államadósság pályát és fegyelmezett költségvetési egyenleget emelte ki kulcsfaktorként.

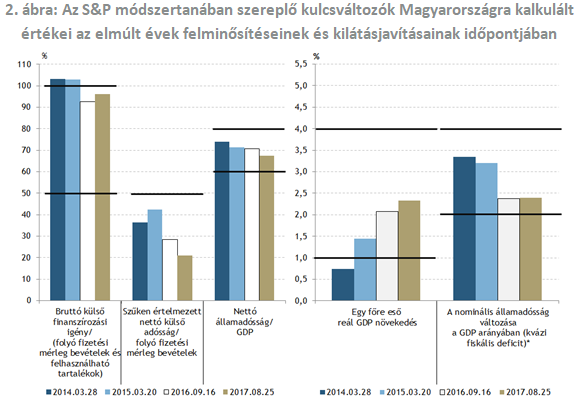

Az S&P kedvező döntéseinek vizsgálata (Ligeti, 2016a) az egy főre jutó reál GDP-növekedés emelkedését azonosította a 2015. márciusi felminősítés kulcsváltozójaként. Ezt követően az S&P esetében is a külső sérülékenység (a bruttó külső finanszírozási mutató 100 százalék alá) csökkenése, valamint a fiskális deficit mérésére szolgáló mutató (nominális államadósság változása a GDP arányában) mérséklődése vezethetett el a következő, 2016. szeptemberi felminősítéshez (S&P Global Ratings, 2016). A tavalyi kilátásjavítást pedig az intézmény szöveges értékelése alapján a monetáris politikai hatékonyság és a pénzügyi rendszer erősödése eredményezte (S&P Global Ratings, 2017a).

A Moody's hitelminősítési lépéseinek áttekintése (Ligeti, 2015b) azt mutatta, hogy a kedvező hitelminősítési pálya mögött a stabilizálódó gazdasági növekedés mellett az államadósság és annak devizaarányában bekövetkező mérséklődés állt. A 2016. novemberi felminősítést is a devizaarány további csökkenése támogatta (Moody's Investor Service, 2016a).

A következőkben a hitelminősítők módszertanának és szöveges értékeléseinek felhasználásával mutatjuk be azokat a gazdasági indikátorokat, amelyek változása esetén további elmozdulás várható a hazai hitelminősítésben (Ligeti - Szőrfi, 2016). Fontos felhívni a figyelmet, hogy eredményeink nem tekinthetők a hitelminősítők hivatalos állásfoglalásnak, az itt közölt állítások a hitelminősítők honlapján elérhető információk alapján kizárólag a szerzők véleményét és számításait tükrözik. Szintén lényeges, hogy mivel a hitelminősítők módszertana nem teljesen transzparens, ezért modellszámításainkban feltételezésekkel élünk, törekedve a legjobb tudásunk szerinti becslésre.

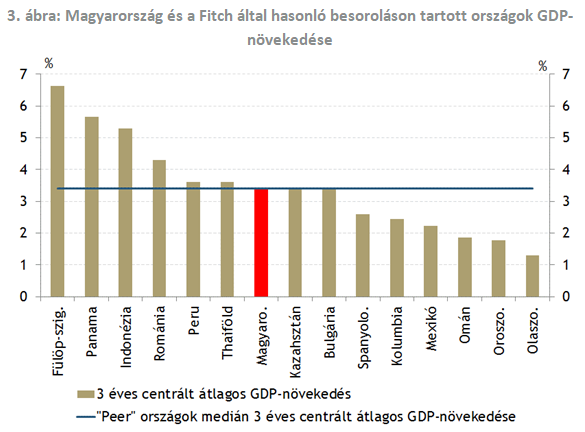

A Fitch tavaly novemberben javította pozitívra hazánk "BBB-" besorolásához tartozó stabil kilátását. Szöveges értékelésében jelezte, hogy kvantitatív modellje alapján "BBB+" besorolás adódik Magyarország számára, amit két kvalitatív értékelési tényező csökkent le a "BBB-" szintre. Ez a két kiemelt faktor a potenciális GDP-növekedés és a nettó külső adósság. A nettó külső adósság esetében a Fitch hazánknál 9 százalékos GDP arányos értékkel számol, míg a hasonló besorolású ("peer") országok mediánja -1 százalék. A mutató 2014-ben még 53 százalékon állt, így amennyiben a dinamikus csökkenés folytatódik, úgy rövid időn belül elérhetővé válik a "peer" országok mediánja (FitchRatings, 2017). A GDP-növekedés várhatóan szintén közeledni fog a "peer" országokéhoz. A Bloomberg felmérésében szereplő elemzői kör előrejelzése alapján a hazai 3 éves átlagos GDP-növekedés 2018-ra 3,4 százalékra fog emelkedni, amely lényegében megegyezik a Fitch által összehasonlításhoz használt országok jövő évi medián előrejelzésével, így ez is a további felminősítés lehetőségét erősíti (3. ábra).

Bár a Moody's tavaly nem változtatott az ország hitelminősítésén és kilátásán sem (Baa3, stabil), a 2016-os felminősítéséhez képest egy évvel később, 2017. november közepén új országjelentést adott ki. Ebben a hitelminősítést alátámasztó erősségek között a diverzifikált gazdaságot, a prudens költségvetési politikát, a folyó fizetési mérleg többletét és a devizaadósság csökkenését sorolta föl (Moody's Investor Service, 2017). A hitelminősítő módszertanát (Moody's Investor Service, 2016b) és a mögöttes adatokat részletesen elemezve becslésünk alapján több, fontosabb faktor közül az elmúlt egy év során a leglátványosabb javulás az ország makrogazdasági és intézményi hatékonyságot mérő mutatóiban volt (növekedési ütem, versenyképességi indikátor). Azonban az elmúlt egy évben az államháztartás dimenziójának erőssége nem változott, és az utolsó dimenzióban, a szuverén kockázati kitettségben sem volt érdemi változás, ami a modell felépítése alapján összességében 2017-re változatlan minősítést valószínűsített.

Előretekintve a modell alapján a kormányzat pénzügyi erősségéhez tartozó faktorok esetén van esély rövid távon előrébb lépni. Ezen belül a 10 éves átlagban 3 százalékra emelkedő GDP-növekedési ütemre van szükség (a jelenlegi 2,4 százalék), ami a 2012-es recesszió 2018-ban történő kikerülése miatt megvalósítható, bár az IMF jelenlegi előrejelzésében 2022-ig fokozatosan 2,2 százalékra mérséklődő növekedési ütemnél érdemben erősebb teljesítményt igényel. Az intézményi faktorok között a Világbank indexei közül a legnagyobb súlyú (kormányzati hatékonyság) előző évekre jellemző szintre való visszaemelkedése is javítaná a modell alapminősítését. Az államháztartás dimenzión belül az államadósság devizaarányának további, tartósan 25 százalék alá történő csökkentése szintén elegendő volna a kategóriaugráshoz (az Eurostat értéke 2016-ra 28,7 százalék).

A besorolás javításának korlátai között említették a hitelminősítők, hogy a magyar államadósság még mindig érdemben magasabb a hasonló minősítéssel rendelkező országokra jellemző értéknél (Moody's). Kiemelték, hogy a hitelminősítés romolhat is, ha az alacsony költségvetési hiány melletti kormányzati elkötelezettség gyengül (Moody's, Fitch). Az S&P legfrissebb értékelése szerint az intézményi hatékonyság romlása szintén kockázatot jelenthet.

Összességében a Fitchnél a külső sérülékenység javulása, míg az S&P-nél a hazai pénzügyi rendszer erősödése tavaly elvezetett hazánk hitelminősítési kilátásának stabilról pozitívra változtatásához. Az MNB korábbi számításai szerint a pozitív kilátásból a hitelminősítőknél átlagosan egy évnyi idő telik el, míg a felminősítés bekövetkezik (Ligeti, 2016b), illetve a Fitch és S&P saját definíciója alapján is nagyságrendileg 1-2 év alatt következhet be a jelzett iránynak megfelelő döntés. Így a két hitelminősítő közül valamelyiknél már jó eséllyel az idei év során bekövetkezhet az újabb felminősítés. A Fitchnél a nettó külső adósság további csökkenése, valamint a GDP-növekedés dinamikusabbá válása, az S&P-nél az állami kamatkiadások mérséklődése és a pénzügyi rendszer erősödése hozhatja el a felminősítést. Fontos azonban kiemelni, hogy a felsorolt indikátorok javulása csak akkor vezethet el a felminősítésekhez, amennyiben a hitelminősítők által figyelembe vett többi indikátor értéke nem romlik időközben. Összességében előretekintve a hitelminősítőknél a kedvező hitelminősítési pálya folytatódása várható.